Assurance vie : comment rédiger sa clause bénéficiaire ?

L’assurance vie est un placement financier qui permet de répondre à différents besoins ou projets . C’est notamment un moyen d’organiser à l’avance la transmission d’une partie de son patrimoine. Dans ce cadre, la désignation du bénéficiaire est une décision qui mérite mûre réflexion.

L'assurance vie est soumise à une fiscalité spécifique qui s'applique notamment dans les deux situations suivantes :

Souvent lorsque l’on souscrit un contrat d’assurance vie, on s’intéresse en priorité aux supports financiers et à leur rendement potentiel. La « clause bénéficiaire » peut sembler alors un sujet lointain, voire secondaire. Pourtant, la façon dont est rédigée cette clause va déterminer le déroulement de la transmission de l’épargne au(x) bénéficiaire(s) désigné(s) à la suite du décès de l’assuré.

Qui héritera du capital constitué et dans quelle proportion ? C’est ce que définit ce paragraphe du contrat. Car la particularité de l’assurance vie, à la différence des autres placements financiers, est de ne pas entrer automatiquement dans l’actif successoral. Il est donc important de se projeter et de réfléchir à ce que l’on souhaite vraiment.

La clause standard ne convient pas dans tous les cas

Dans la majorité des cas, la tendance est d’opter par défaut pour la clause standard. Sa formulation est bien adaptée pour transmettre, en priorité, son épargne à son conjoint : « Mon conjoint, non divorcé ni séparé de corps, ou le partenaire avec lequel je suis lié(e) par un pacte civil de solidarité, à défaut mes enfants nés ou à naître, vivants ou représentés, par parts égales, à défaut mes héritiers. »

En revanche, quand la situation personnelle est différente, évolue ou tout simplement si l’on souhaite organiser la transmission de son épargne autrement, il convient de rédiger une clause spécifique. Dans celle-ci, l’adhérent/ le souscripteur désigne nominativement le ou les bénéficiaire(s). Il doit le faire de la façon la plus précise possible. S’il s’agit d’une personne physique : nom, prénom, date de naissance, etc. S’il s’agit d’une personne morale : dénomination, activité, etc. Lorsqu’il y a plusieurs bénéficiaires, il est alors nécessaire de préciser le pourcentage attribué à chacun. Il est préférable aussi d’ajouter une désignation subsidiaire en ajoutant la mention « à défaut mes héritiers ». Sinon, en cas de décès du ou des bénéficiaire(s) avant l’assuré, le capital constitué reviendrait dans l’actif successoral et serait soumis à l’impôt aux droits de succession selon la dévolution de droit commun.

Désignation du bénéficiaire : les restrictions

Certaines personnes, à cause de leur statut ou de l’influence qu’elles pourraient exercer, ne peuvent pas être désignées comme bénéficiaires, comme par exemple, un ministre du culte ou le médecin de l’assuré lui ayant prodigué des soins pendant la maladie à l’origine de son décès. Des clauses bénéficiaires peuvent également être contestées, en général par les héritiers de l’assuré si des versements « manifestement disproportionnés par rapport au patrimoine global » ont été effectués pour l’alimenter.

Doit-on obligatoirement obtenir l’acceptation du bénéficiaire ?

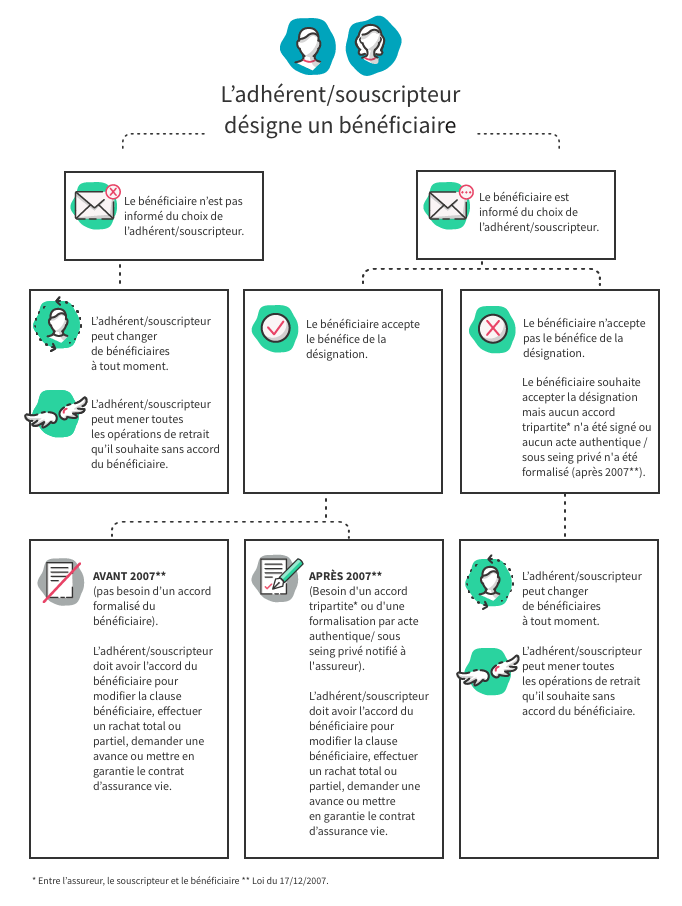

Ce n’est pas obligatoire. Si le bénéficiaire n’a pas été informé, l’adhérent/souscripteur peut modifier la clause bénéficiaire à tout moment par un simple avenant transmis à l’organisme assureur. À l’inverse, il se voit engagé à respecter un certain formalisme et une réelle transparence s’il choisit d’obtenir l’acceptation du ou des bénéficiaire(s) et que celui-ci ou ceux-ci ont accepté (cf. infographie). Il est aussi à noter, par exemple, qu’un divorce n’entraîne pas nécessairement la révocation du conjoint qui a accepté, en bonne et due forme, d’être bénéficiaire.

Société Générale, toujours à vos côtés

La rédaction de la clause bénéficiaire est très importante. Elle doit être correctement formulée et à jour. Il faut régulièrement s’assurer que cette clause soit en adéquation avec l’évolution de votre situation familiale ou personnelle et avec vos volontés. Il faut aussi s’assurer que sa rédaction soit claire et précise, pour que la clause ne soit pas sujette à interprétation au moment du décès de l'assuré.

Bien comprendre la clause bénéficiaire